Einlagensicherung: Sicherheit für Ihre Spareinlagen

Das Sparbuch, Tagesgeld und Festgeld gehören zu den beliebtesten Geldanlagen, denn sie bieten ein hohes Maß an Sicherheit. Grund dafür ist die Einlagensicherung, die eine Rückzahlung der Einlagen bei einer Bank oder einem anderen Kreditinstitut, beispielsweise einer Sparkasse, im Falle einer Insolvenz ermöglicht. Die Höhe der Einlagensicherung hängt vom Kreditinstitut ab, denn neben der gesetzlichen Einlagensicherung von 100.000 € gibt es oftmals noch eine freiwillige Einlagensicherung. Was Einlagensicherung genau bedeutet, wie hoch sie ausfällt und welche Länder der gesetzlichen Einlagensicherung unterliegen, erfahren Sie auf dieser Seite.

Was ist eine Einlagensicherung bei der Bank?

Mit der Einlagensicherung soll sichergestellt werden, dass Kundeneinlagen inklusive Zinserträge bei Banken und Kreditinstituten im Falle einer Zahlungsunfähigkeit bis zu einer bestimmten Höhe zurückgezahlt werden können. Die Einlagensicherung sichert dementsprechend sämtliche Einlagenarten wie Sparbriefe, Sicht-, Termin- und Spareinlagen ab. Dazu zählen unter anderem das Girokonto, Sparbuch, Festgeld und Tagesgeld. Gesetzlich geregelt wird die Einlagensicherung im Einlagensicherungsgesetz (EinSiG). Dort ist auch die Höhe der gesetzlichen Einlagensicherung festgelegt. Einlagen bis zu 100.000 € je Kunde und Bank sind durch die Einlagensicherung abgesichert.

Es gibt allerdings auch Ausnahmeregelungen. Denn für bestimmte Gegenwerte kann sich die Sicherungsgrenze in Deutschland für 6 Monate nach Einzahlung auf 500.000 € erhöhen.

Das gilt zum Beispiel für Beträge aus dem Verkauf einer privat genutzten Wohnimmobilie, Auszahlungen aus Versicherungen oder erhaltene Beträge aufgrund einer Scheidung, dem Renteneintritt oder anderen Lebensereignissen. Liegt der Eingang dieser Zahlungen auf dem Konto länger als 6 Monate zurück, besteht kein Anspruch auf die Entschädigung von 500.000 €, sondern lediglich von 100.000 €.

Die Sonderfälle, bei der eine Entschädigung von bis zu 500.000 € möglich ist, können im Entschädigungsgesetz unter § 8 genau nachgelesen werden. Alle Banken, Kreditinstitute und Einlagensicherungssysteme sowie Entschädigungen im Falle einer Insolvenz werden unter anderem von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigt.

Wann greift die Einlagensicherung?

Geht eine Bank oder ein Kreditinstitut, wie beispielsweise eine Sparkasse, insolvent und kann so die Einlagen der Kunden nicht mehr zurückzahlen, greift die Einlagensicherung. Sie stellt sicher, dass alle Anleger ihr Geld und mögliche Zinserträge mindestens in Höhe der gesetzlichen Einlagensicherung erhalten. Zu den Anlegern zählen nicht nur Privatpersonen, sondern auch:

- Gesellschaften des bürgerlichen Rechts

- Eingetragene Vereine

- Stiftungen

- Kleinere Unternehmen

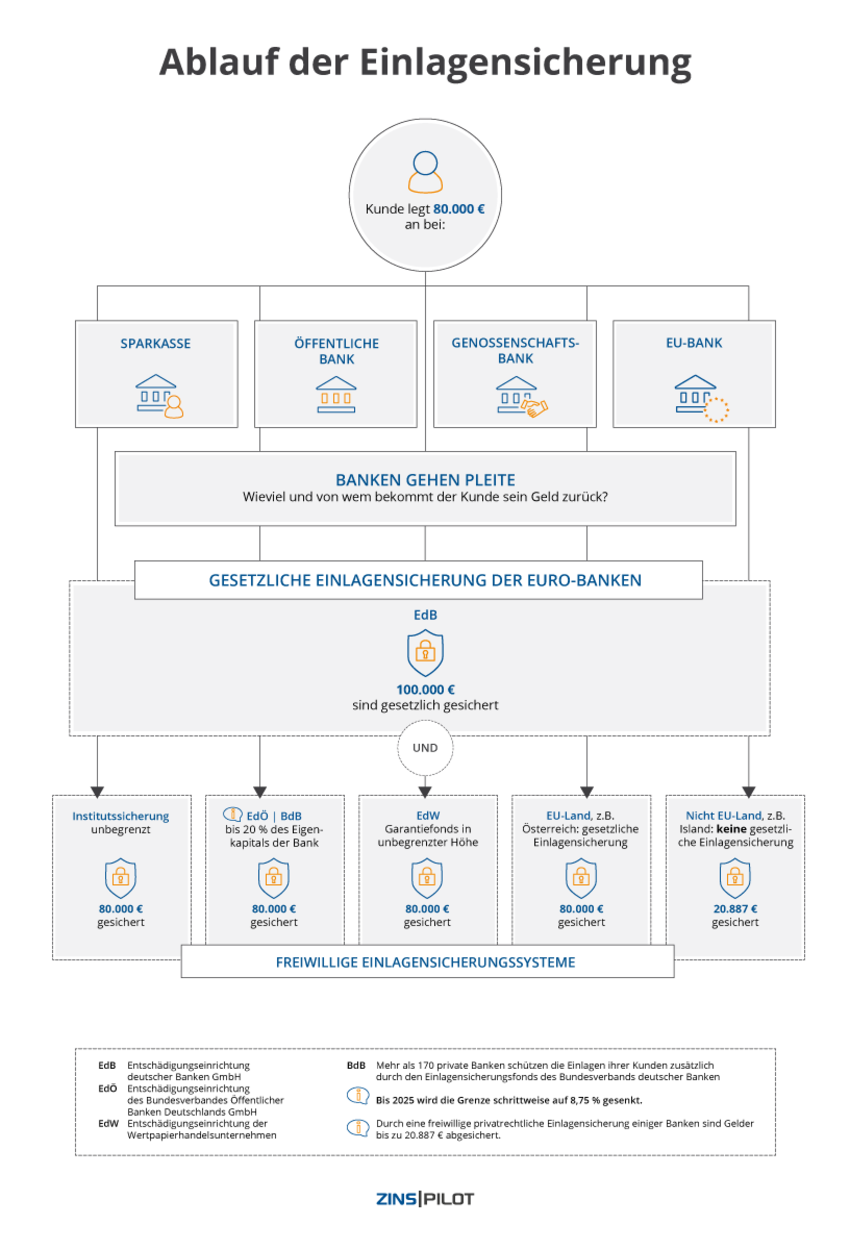

Welche Einlagensicherungssysteme gibt es bei der gesetzlichen Einlagensicherung?

Um die gesetzliche Einlagensicherung umzusetzen, gibt es in Deutschland vier gesetzliche Einlagensicherungssysteme:

- Entschädigungseinrichtung deutscher Banken GmbH (EdB) - sie dient der Absicherung von Privatbanken

- Entschädigungseinrichtung des Bundesverbandes Öffentlicher Banken Deutschlands GmbH (EdÖ)

Zudem gibt es die als Einlagensicherungssystem anerkannten Institutssicherungssysteme:

- der Sparkassen-Finanzgruppe

- und des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken e.V.

Ist die Institutssicherung auch eine Einlagensicherung?

In Verbindung mit Sparkassen, Landesbanken, Landesbausparkassen sowie Genossenschaftsbanken taucht der Begriff Institutssicherung statt Einlagensicherung auf. Die Institutssicherung ist ein Sicherungssystem, das alle Mitglieder vor der Insolvenz bewahren und die Einlagen der Kunden absichern kann. Die institutsbezogenen Sicherungssysteme des Deutschen Sparkassen- und Giroverbandes (DSGV) und des Bundesverbandes Deutscher Volksbanken und Raiffeisenbanken sind von der BaFin als Einlagensicherungssysteme anerkannt. Das bedeutet, dass sie Sicherungseinrichtungen im Sinne des Einlagensicherungsgesetzes sind. Somit kann die Institutssicherung auch als Einlagensicherung angesehen werden.

Wie hoch ist die Einlagensicherung?

In Deutschland und den Ländern der Eurozone beträgt die Höhe der gesetzlichen Einlagensicherung 100.000 € je Kunde und Bank. Schweden sichert dagegen Einlagen in eigener Währung ab. Dort sind Einlagen bis zu 1.050.000 Skr abgesichert. Norwegen ist kein Mitglied der EU, bietet aber dennoch eine Einlagensicherung von 100.000 € an. Je nach Wechselkurs kann die tatsächliche Absicherung in Euro variieren. Aktuell (Stand: 01.2024) liegt die Einlagensicherung in Schweden bei circa 94.547 €.

Einige Banken und Kreditinstitute sichern insbesondere in Deutschland die Einlagen ihrer Kunden über die gesetzliche Einlagensicherung hinaus ab. Dazu werden sie Mitglied von freiwilligen Einlagensicherungssystemen. Wie hoch die Einlagensicherung für Anleger dann ist, hängt von der Bank selbst ab. Informationen zur Höhe der Einlagensicherung können jederzeit bei der Bank erfragt oder in den AGBs nachgelesen werden.

Gilt die Einlagensicherung pro Konto oder pro Person?

Die Einlagensicherung gilt nicht pro Konto, sondern pro Person und Bank. Haben Anleger mehrere Konten bei einer Bank, wird das Guthaben aller Konten zusammengezählt und bis maximal zur Höhe der Einlagensicherung entschädigt. Besitzen sie Spareinlagen bei mehreren Banken, profitieren sie von der Einlagensicherung pro Bank.

Was bedeutet die freiwillige Einlagensicherung?

Banken und Kreditinstitute können die Einlagen ihrer Kunden zusätzlich zur gesetzlichen Einlagensicherung über Einlagensicherungsfonds der Bankenverbände freiwillig absichern. Dadurch erhöht sich die Summe der Entschädigung, die Anleger im Falle einer Insolvenz ihrer Bank bekommen können. Wie hoch die Einlagensicherung durch die freiwillige Zusatzabsicherung ist, kann jedes Kreditinstitut selbst entscheiden. Es gibt jedoch eine Grenze: Die freiwillige Einlagensicherung sichert maximal 15,00 % des Eigenkapitals der Bank ab. Bis zum Jahr 2025 soll diese Grenze weiter auf 8,75 % gesenkt werden. Einen Rechtsanspruch auf eine Entschädigung gibt es bei der freiwilligen Einlagensicherung jedoch nicht. Die Einlagensicherungseinrichtungen werden auch nicht von der BaFin beaufsichtigt.

In Deutschland gibt es zwei freiwillige Sicherungseinrichtungen:

- Über den Einlagensicherungsfonds des Bundesverbandes deutscher Banken e. V. (BdB) können Privatbanken die Einlagen ihrer Kunden zusätzlich absichern

- Für Öffentliche Banken steht der Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands (VÖB) zur freiwilligen Einlagensicherung zur Verfügung.

So funktioniert die Einlagensicherung in Deutschland

Die Einlagensicherung in Deutschland ist durch verschiedene Entschädigungseinrichtungen geregelt. Die freiwillige Einlagensicherung greift allerdings erst, wenn der maximale Betrag der gesetzlichen ausgeschöpft wurde. Das heißt, Entschädigungen werden erst aus dem „Topf“ der gesetzlichen Einlagensicherungseinrichtungen getätigt und danach wird auf die freiwilligen Sicherungseinrichtungen zurückgegriffen. Die durchschnittliche Sicherungsgrenze liegt laut Angaben des Bundesverbands deutscher Banken bei 190 Millionen Euro pro Kunde und Bank. In welcher Höhe Ihre Bank eine Absicherung bietet, kann in der Regel über das Internet oder die AGBs der Bank herausgefunden werden.

Um die Entschädigung zu erhalten ist es als Anleger in der Regel nicht notwendig, selbst aktiv zu werden. Kommt es zu einer Insolvenz einer Bank, werden alle Anleger informiert und die zuständige Entschädigungseinrichtung übernimmt die Auszahlung der Entschädigung. Diese hat Innerhalb von 7 Arbeitstagen nach der Feststellung des Entschädigungsfalls zu erfolgen. Der Anspruch auf Entschädigung verjährt erst 5 Jahre nachdem Anleger von der Insolvenz erfahren haben. Die Verjährung ist in § 9 des Einlagensicherungsgesetzes festgelegt.

Bezieht sich die deutsche Einlagensicherung auch auf Wertpapiere?

Wertpapiere, wie Aktien oder Anleihen, und auch Anteile an Fonds und ETFs sind keine Einlagen, daher sind sie nicht über die Einlagensicherung abgesichert. Das ist allerdings auch nicht unbedingt notwendig, da sich die Wertpapiere und Fondsanteile im Besitz der Anleger befinden und die Banken diese nur verwahren. Kommt es zu einer Insolvenz der Bank, bei dem das Wertpapierdepot eingerichtet ist, können die Wertpapiere und Anteile in der Regel ohne Verluste auf ein anderes Kreditinstitut übertragen werden.

Sie möchten Ihr Geld in Wertpapiere anlegen und attraktive Renditechancen nutzen? Neben Angeboten für Tagesgeld und Festgeld bei ZINSPILOT können Sie mit WeltSparen zusätzlich in global diversifizierte und kosteneffiziente ETF-Portfolios investieren.

Die Einlagensicherung in Europa

Die Europäische Union hat einheitliche Regeln etabliert, wodurch Spareinlagen durch die EU-weit harmonisierte Einlagensicherung abgesichert sind. In der Eurozone gilt eine Einlagensicherung von bis zu 100.000 € je Kunde und Bank, in Schweden von bis zu 1.050.000 Skr. Auch Länder, die keine Mitglieder der Eurozone sind, bieten Einlagensicherungen an. Beispielsweise beträgt diese in Norwegen 2 Millionen Norwegische Kronen und auch in der Schweiz sind Einlagen bis zu 100.000 CHF abgesichert.

Jeder EU-Mitgliedsstaat ist dazu verpflichtet, ein nationales Einlagensicherungssystem einzurichten. Die Einlagensicherung ist ein in Recht verankertes Bekenntnis zur EU-weiten Absicherung der Sparer und zur Wahrung der Stabilität innerhalb der Europäischen Union. Kommt es zu einem Insolvenzfall einer im EU-Ausland ansässigen Bank, bei der deutsche Kunden Einlagen haben, ist eine komplizierte Abwicklung über die ausländische Einlagensicherungseinrichtung nicht notwendig. Die Entschädigungen werden automatisch über das deutsche Sicherungssystem vorgenommen. Dabei werden jedoch nicht die Finanzen der in Deutschland ansässigen Einlagensicherungseinrichtungen belastet, sondern die Entschädigung erfolgt im Auftrag der ausländischen Entschädigungseinrichtung.

Dadurch kann sich für Sparer der Blick ins EU-Ausland lohnen, wenn sie Geld in Tagesgeld oder Festgeld anlegen möchten. Denn auch dort unterliegen die Einlagen der gesetzlichen Einlagensicherung. Sparer können so von höheren Zinsen als bei deutschen Banken profitieren.

Mit ZINSPILOT EU-weit Geld anlegen

Tagesgeld und Festgeld gelten nicht nur in Deutschland als sichere Anlageformen, sondern EU-weit. Das hat große Vorteile, denn die Verzinsung der Geldanlagen ist dort meist höher als in Deutschland. Auch bei ZINSPILOT unterliegen alle gelisteten Anlageangebote der EU-weit harmonisierten Einlagensicherung. Dabei gilt die Einlagensicherung der jeweiligen Anlagebank. Diese können Kunden im Informationsbogen für Anleger der jeweiligen Anlagebank jederzeit nachlesen. Zusätzlich veröffentlicht ZINSPILOT zur besseren Orientierung für Kunden das Länderrating der EU-Länder.